您现在的位置是:主页 > 最新观点 > 最新观点

高股息红利策略迎来分歧,如何优选

2024-03-09 人已围观

高股息红利策略迎来分歧,如何优选

高股息红利策略迎来分歧,如何优选

2024年以来红利策略开启独立行情,周末讨论度达到了高潮,分歧显著。那高股息红利策略能否持续?申万宏源策略认为要分别看待,中期有稳定分红预期仍表现可期,但部分是有基本面回落压力的静态高股息则需要警惕。

国信证券王开从拥挤度层面来看待红利策略的表现:

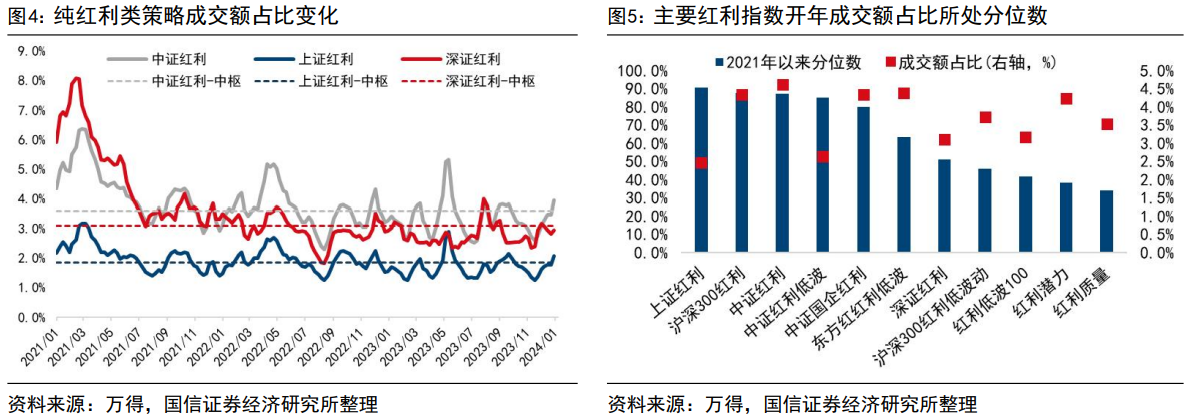

1)以换手率作为衡量指标,中证红利、上证红利、深证红利为代表的纯红利类策略,近10日的日均换手率分别处在2021年至今的19%、38%、28%分位数,开年以来中证红利处于50%分位数以下,深证红利处于25%分位数以下,整体拥挤度不高。

2)以成交额占比观测,红利策略内部热度分化。沪深300红利、中证红利位于85%分位数以上,红利潜力、红利质量指数成交额占比均位于2021年以来40%分位数以下。

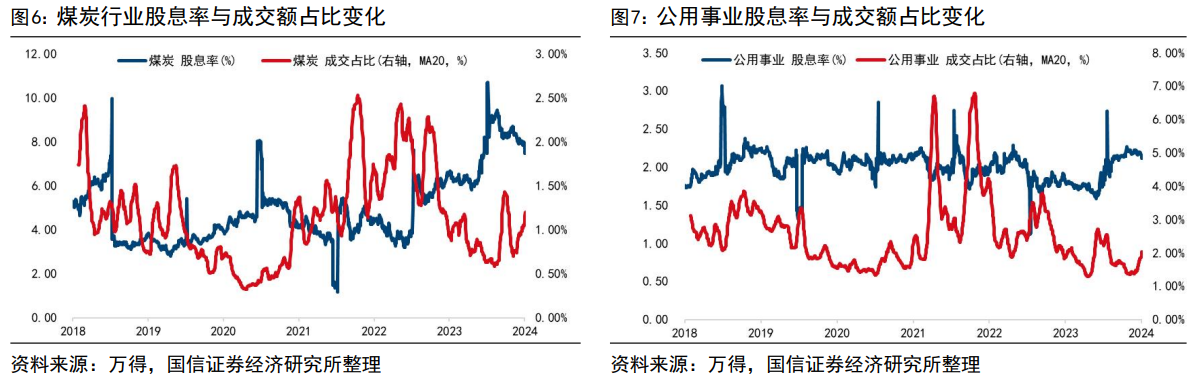

3)行业层面煤炭热度较高但未触及过热风险,公用事业仍处于相对低位。

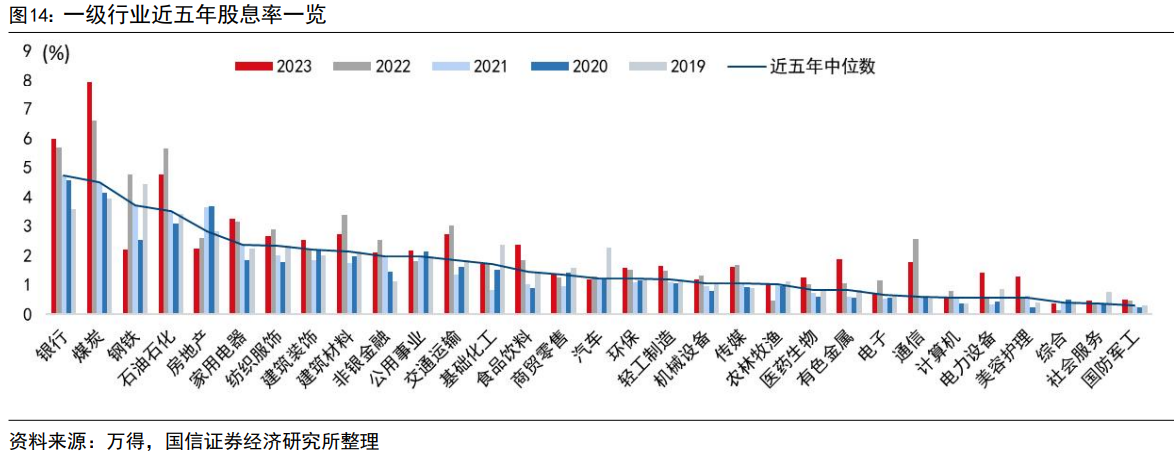

那如何优选红利资产?结合近五年股息率水平看一二级行业股息率情况,一级行业中,银行、煤炭、钢铁、石油石化占优;二级行业方面,国有大行、煤炭开采、普钢、炼化及贸易、房屋建设相对领先。

红利资产三大配置思路,1)立足当下,考虑短期估值空间和盈利韧性:农商行、股份制银行、城商行、炼化贸易等细分行业短期估值贡献并未触及高股息行业的整体水平、盈利韧性铁路公路、厨卫电器、以及银行ROE视角下2023年盈利韧性较强。

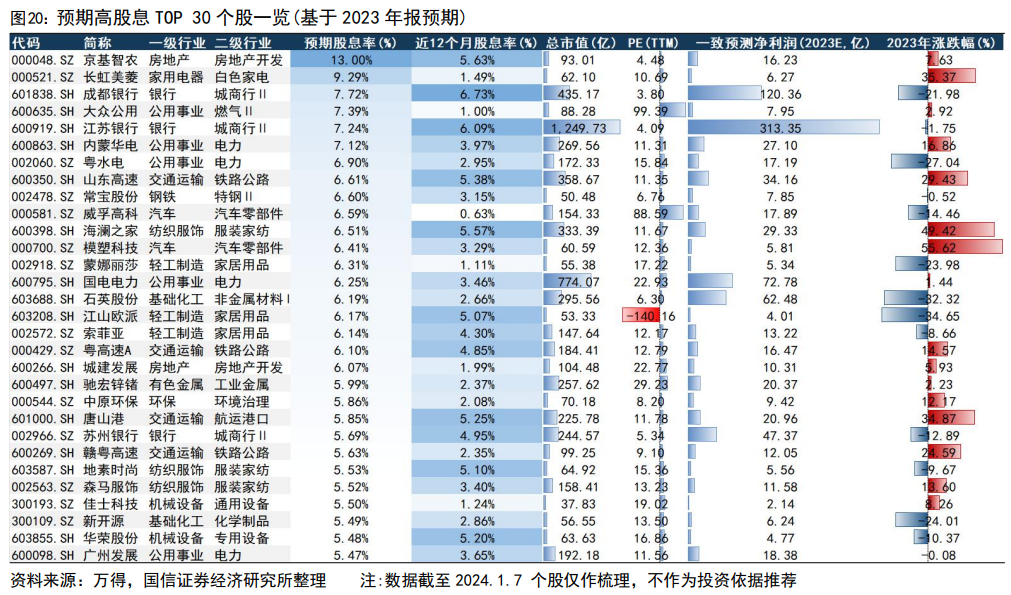

2)基于预期股息率,保守预期高股息个股主要集中在电力、铁路公路、燃气、家居用品、服装家纺;还有出版、环境治理、普钢、光伏设备部分个股。

3)产业周期下的分红倾向线索,包括出清垄断经营的细分赛道(电力、燃气等),现金比例抬升推动潜在分红意愿及股息率抬升(普钢、纺织服饰等)。

上一篇:2024年A股十大预测

相关文章

点击排行

本栏推荐

猜你喜欢

微信公众号